ส่อง ภาษีที่ดิน สิ่งปลูกสร้าง ปี 2564

ภาษีที่ดินและสิ่งปลูกสร้าง หนึ่งในภาษีที่คนมีบ้านและที่ดินจะต้องรู้ โดยปี 2563 สถานการณ์การ cd 19 ส่งผลให้ทุกอย่างหยุดชะงัก ผู้คนไม่สามารถออกจากบ้านได้ บางคนต้องกลายเป็นผู้ว่างงาน และกระทบต่อรายได้ ภาครัฐจึงขยายเวลาการชำระ ภาษีที่ดินและสิ่งปลูกสร้าง ปี 2563 ออกไป และลดภาษีลงไปกว่า 90% เพื่อช่วยเหลือประชาชน

สำหรับ ปี 2564 กระทรวงมหาดไทย ได้เริ่มซักซ้อมขั้นตอนการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง ประจำปี พ.ศ.2564 แล้ว โดยแจ้งไปยังผู้ว่าราชการจังหวัดทุกจังหวัด เพื่อแจ้งให้องค์กรปกครองส่วนท้องถิ่น (อปท.) ทั้งองค์การบริหารส่วนตำบล (อบต.) เทศบาล และเมืองพัทยา ได้ศึกษา เร่งสำรวจข้อมูล และประชาสัมพันธ์ให้ประชาชนทราบ

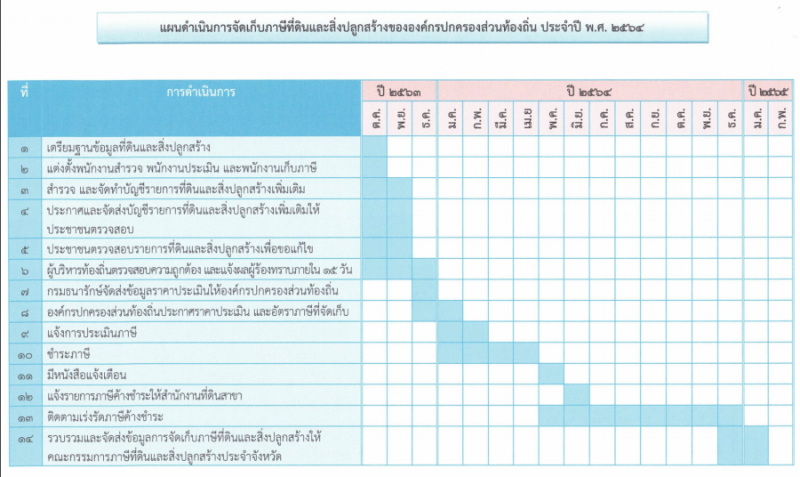

ซึ่งมีการกำหนดแผนงานตามระยะเวลาและขั้นตอนรายละเอียด ภาษีที่ดินและสิ่งปลูกสร้าง ปี 2564 ขององค์กรปกครองส่วนท้องถิ่น ทั้งหมด 14 ขั้นตอน โดยระยะเวลาเริ่มต้นตั้งแต่เดือนตุลาคม 2563 จนถึงมกราคม 2565 ไว้ดังนี้

1.เตรียมฐานข้อมูลที่ดินและสิ่งปลูกสร้าง

2.แต่งตั้งพนักงานสำรวจ พนักงานประเมิน และพนักงานเก็บภาษี

3.สำรวจ และจัดทำบัญชีรายการที่ดินและสิ่งปลูกสร้างเพิ่มเติม

4.ประกาศและจัดส่งบัญชีรายการที่ดินและสิ่งปลูกสร้างเพิ่มเติมให้ประชาชนตรวจสอบ

5.ประชาชนตรวจสอบรายการที่ดินและสิ่งปลูกสร้างเพื่อขอแก้ไข

6.ผู้บริหารท้องถิ่นตรวจสอบความถูกต้อง และแจ้งผลผู้ร้องทราบภายใน 15 วัน

7.กรมธนารักษ์จัดส่งข้อมูลราคาประเมินให้ อปท.

8.อปท.ประกาศราคาประเมิน และอัตราภาษีที่จัดเก็บ

9.แจ้งประเมินภาษี

10. ชำระภาษี (เริ่มมกราคม - เมษายน 2564)

11.มีหนังสือแจ้งเตือน

12.แจ้งรายการภาษีค้างชำระให้สำนักงานที่ดินสาขา

13.ติดตามเร่งรัดภาษีค้างชำระ

14.รวบรวมและจัดส่งข้อมูลการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง ให้คณะกรรมการภาษีที่ดินและสิ่งปลูกสร้างประจำจังหวัด

ทั้งนี้มีการกำหนดอัตราภาษีที่ใช้เก็บในช่วงปี พ.ศ.2563 - 2564 ตาม พ.ร.บ.ภาษีที่กินและสิ่งปลูกสร้าง พ.ศ.2562 มาตรา 37 และมาตรา 94 ไว้ดังนี้

1) ประเภทเกษตรกรรม ทั้งในนามบุคคลธรรมดาเป็นเจ้าของ และนิติบุคคลเป็นเจ้าของ มีการกำหนดอัตราภาษีเริ่มต้น 0.01% เมื่อมูลไม่เกิน 75 ล้านบาท ไล่เรียงตามมูลค่าที่ดินและสิ่งปลูกสร้าง จนถึงมูลค่าเกิน 1,000 ล้านบาท คิดอัตราภาษี 0.10%

แต่ทั้งนี้มีการยกเว้นมูลค่าฐานภาษีไว้ให้ ในกรณีที่ที่ดินหรือสิ่งปลูกสร้างที่เจ้าของเป็นบุคคลธรรมดา ใช้ประโยชน์ในการประกอบเกษตรกรรมในเขตองค์กรปกครองส่วนท้องถิ่นใด ให้ได้รับยดเว้นมูลค่าของฐานภาษีรวมกันไม่เกิน 50 ล้านบาท

ซึ่งมีวิธีการคำนวนณดังนี้ แยกออกเป็น 2 กรณี คือ

หากผู้เสียภาษีเป็นเจ้าของที่ดินและสิ่งปลูกสร้างนั้น โดยต้องไม่เกิน 1 แปลง ให้นำมูลค่าของทั้งสองอย่าง หักด้วย 50 ล้านบาท หากมูลค่าของฐานภาษีที่คำนวณน้อยกว่าหรือเท่ากับศูนย์ ก็จะเท่ากับว่ามูลค่าของฐานภาษีนั้นเท่ากับศูนย์นั่นเอง

หากผู้เสียภาษีเป็นเจ้าของที่ดินและสิ่งปลูกสร้างนั้น มากกว่า 1 แปลง คำนวณลักษณะเดียวกับกรณีแรก แต่ให้เริ่มคำนวณจากแปลที่มีมูลค่าสูงสุดก่อน แล้วหักมูลค่าของที่ดินและสิ่งปลูกสร้างที่มีมูลค่าสูงในลำดับถัดมา หากมูลค่าของฐานภาษีที่คำนวณน้อยกว่าหรือเท่ากับศูนย์ ก็จะเท่ากับว่ามูลค่าของฐานภาษีนั้นเท่ากับศูนย์นั่นเอง

2) ประเภทที่อยู่อาศัยหลังหลัก ในการคำนวณภาษีประเภทนี้ แบ่งเป็น 2 กรณี คือ

กรณี ที่ดินและสิ่งปลูกสร้าง ที่เจ้าของเป็นบุคคลธรรมดา และมีชื่ออยู่ในทะเบียนบ้าน ตามกฎหมายว่าด้วยทะเบียนราษฎร ในวันที่ 1 มกราคม ของปีภาษีนั้น จะคิดอัตราภาษีเริ่มต้น 0.03% เมื่อมูลค่ารวมกันไม่เกิน 25 ล้านบาท หากมีมูลค่า 25-50 ล้านบาท คิดอัตราภาษี 0.05% และมูลค่าเกินกว่า 50 ล้านบาท คิดอัตราภาษี 0.10%

แต่ทั้งนี้ก็มีข้อยกเว้นเช่นกัน โดยมีข้อยกเว้นอัตราภาษี หากมีมูลค่าไม่เกิน 50 ล้านบาท วิธีการคำนวณเหมือนกับการคำนวณในประเภทเกษตรกรรม

กรณี สิ่งปลูกสร้าง ที่เจ้าของเป็นบุคคลธรรมดา และมีชื่ออยู่ในทะเบียนบ้าน ตามกฎหมายว่าด้วยทะเบียนราษฎร ในวันที่ 1 มกราคม ของปีภาษีนั้น จะคิดอัตราภาษีเริ่มต้น 0.02% เมื่อมูลค่ารวมกันไม่เกิน 40 ล้านบาท และคิดอัตราภาษีสูงสุด 0.10% เมื่อมูลค่าเกิน 90 ล้านบาทขึ้นไป

ส่วนในกรณีนี้ จะได้รับการยกเว้นภาษีก็ต่อเมื่อมูลค่าไม่เกิน 10 ล้านบาท โดยคำนวณจากการนำมูลค่าของสิ่งปลูกสร้างหักด้วย 10 ล้านบาท หากมีมูลค่าน้อยกว่าหรือเท่ากับศูนย์ ก็เท่ากับว่าไม่ต้องเสียภาษีนั่นเอง

3.ประเภทที่ดินหรือสิ่งปลูกสร้างที่ทิ้งไว้ว่างเปล่า หรือไม่ได้ทำประโยชน์ ตามแก่สมควรสภาพ หรือื่นๆ มีการคำนวณอัตราภาษีเริ่มต้น 0.3% เมื่อมูลค่าไม่เกิน 50 ล้านบาท และอัตราภาษีสูงสุดคือ 0.7% หากมีมูลค่าเกินกว่า 5,000 ล้านบาทขึ้นไป โดยทุกๆ 3 ปี หากยังไม่มีการนำไปใช้ประโยชน์ ปล่อยให้รกร้างว่างเปล่าเช่นเดิม จะมีการคำนวณภาษีเพิ่มขึ้นอีก 0.3% และการเพิ่มขึ้นนั้นรวมกันแล้วจะไม่เกิน 3%

ทั้งนี้ช่วงราวเดือนกุมภาพันธ์ อปท.แต่ละแห่ง จะส่งแบบประเมินภาษี (ภ.ด.ส.6-8) พร้อมทั้งคำอธิบายเพิ่มเติมเกี่ยวกับการลดภาษี ให้กับผู้เสียภาษีหรือผู้มีหน้าที่ชำระภาษีแทนผู้เสียภาษี

ขณะที่ผู้เสียภาษีมีหน้าที่ต้องชำระภาษีภายในเดือนเมษายน ซึ่งจะต้องดำเนินการด้วยตัวเอง ณ สำนักงานองค์กรปกครองส่วนท้องถิ่น หรืออาจชำระผ่านไปรษณีย์ลงทะเบียนตอบรับ หรือชำระผ่านธนาคารหรือโดยวิธีการอื่น

นอกจากนี้ผู้ที่มีหน้าที่เสียภาษียังสามารถขอผ่อนชำระภาษีเป็นงวดได้เช่นกัน โดยเงินภาษีขั้นต่ำที่จะมีสิทธิผ่อนชำระต้องมีจำนวนตั้งแต่ 3,000 บาทขึ้นไป ผ่อนได้ 3 งวด งวดละเท่าๆ กัน ซึ่งงวดที่ 1 คือเดือนเมษายน และจบงวดสุดท้ายเดือนมิถุนายน หากไม่ชำระภาษีตามระยะเวลาที่กำหนด จะหมดสิทธิการผ่อนชำระและจะต้องเสียเงินเพิ่ม 1% ต่อเดือนของจำนวนภาษีที่ต้างชำระด้วย

นอกจากนี้ในกรณที่ผู้เสียภาษีไม่ชำระภาษี (กรณีไม่ได้ขอผ่อนชำระ) ภายในระยะเวลาที่กำหนด จะต้องจ่ายเบี้ยปรับเพิ่มเติม ดังนี้

1) หากผู้เสียภาษีมาก่อนได้หนังสือแจ้งเตือนจะมีการคิดเบี้ยปรับ 10% ของจำนวนภาษีค้างชำระ

2) หากผู้เสียภาษีมาภายในกำหนดของหนังสือแจ้งเตือน จะคิดเบี้ยปรับ 20% ของจำนวนภาษีค้างชำระ

3) หากผู้เสียภาษีไม่ได้ชำระภาษีภายในกำหนดของหนังสือแจ้งเตือน จะมีการคิดเบี้ยปรับ 40% ของจำนวนภาษีค้างชำระ

ขณะเดียวกันยังต้องเสียเงินเพิ่มอีก 1% ต่อเดือนของจำนวนภาษีค้างชำระด้วย โดยนับตั้งแต่เมื่อพ้นกำหนดเวลาชำระภาษี จนถึงวันที่มีการชำระภาษี แต่ไม่เกินกว่าจำนวนภาษีที่ต้องจ่าย